2) Les évaluateurs externes et internes

Comment choisir un évaluateur externe ?

Lorsque l’établissement fait appel à des évaluateurs externes, il doit constituer un panel d’évaluateurs externes agréés. Ceux-ci doivent être sollicités pour évaluer les sûretés de grande taille et complexes. Ainsi, il doit s’assurer que l’évaluateur fournit une évaluation impartiale, claire, transparente, objective et le rapport correspondant.

Les établissements doivent garantir une rotation suffisante des évaluateurs et définir le nombre d’évaluations individuelles successives d’un même bien qui peuvent être effectuées par le même évaluateur.

Les critères à considérer pour un évaluateur interne

Dans le cas où ils seraient internes, les évaluateurs doivent être indépendants du processus de décision de crédit afin qu’il y ait absence de conflit d’intérêt.

L’évaluation doit être impartiale, claire, transparente et objective et doit faire l’objet d’un rapport (commanditaire, contexte de la demande octroi, renouvellement ou ajustements contractuels ou structurels…)

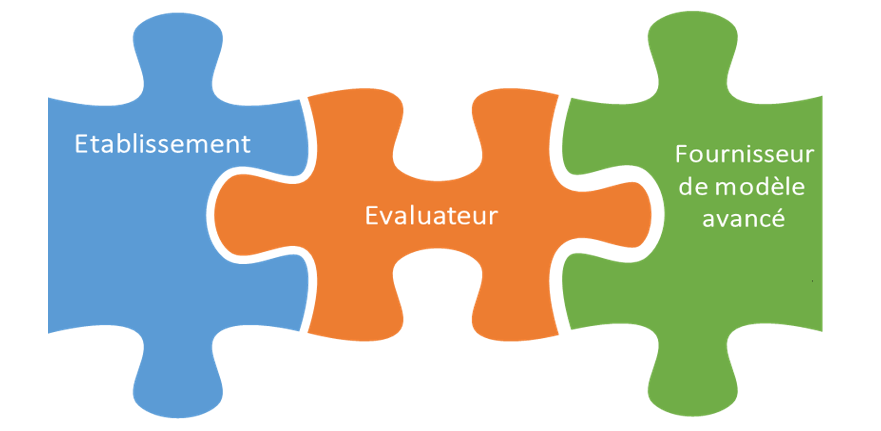

Il est nécessaire de disposer de processus, de systèmes et de capacités informatiques adéquats, et de données suffisantes et précises pour procéder à une évaluation ou réévaluation des sûretés fondée sur un modèle statistique.

Les exigences du modèle statistique

L’établissement bancaire doit s’assurer que le modèle statistique avancé utilisé est :

- adapté au bien, à l’emplacement avec un niveau de granularité suffisant (exemple Code Postal)

- soumis à des contrôles a posteriori solides et réguliers

- fondé sur un échantillon suffisamment large et représentatif

- sur des données fiables et fraiches

Il est indispensable de comprendre la méthodologie, les données d’entrées et les hypothèses des modèles utilisés et veiller à disposer d’une documentation précise et à jour des modèles utilisés.

Il est également important de définir des fréquences de réévaluation adéquates, prudentes et proportionnées de suivi de la valeur de la sûreté en tenant compte du type de sûreté et de sa valeur au moment de l’octroi. D’ailleurs, des indicateurs d’alertes précoces/liste de surveillance (dont détérioration de la volatilité économique et du marché) sont à mettre en place.

Enfin, bien penser à disposer de politiques et de procédures concernant la réévaluation des sûretés immobilières (évaluation sur dossier, visite complète, modèles statistiques …) et y préciser les éléments déclencheurs d’actualisation de l’évaluation.